Blog

Os damos la bienvenida al blog de YMS Consulting.

Nos encontramos actualmente reconstruyendo de esta sección, vamos reacondicionando entradas de la página web antigua a la nueva, por ello, que es posible que alguna entrada de la anterior web no la veáis todavía en la actual.

Os pedimos un poco de paciencia y disculpas por los inconvenientes que esto os pueda causar. ¡Gracias!

Modelo 721

El nuevo Modelo 721 para declarar las monedas virtuales situadas en el extranjero, siempre y cuando superen un valor total de 50.000€.

Modelo 720

Te contamos en qué consiste el modelo 720, qué bienes y derechos se declaran y quiénes están obligados a presentarlo.

Canal de Denuncia entrada en vigor

Desde el día 1 de diciembre de 2023, todas las personas obligadas, de acuerdo con lo establecido en la Ley 2/2023, de 20 de febrero…

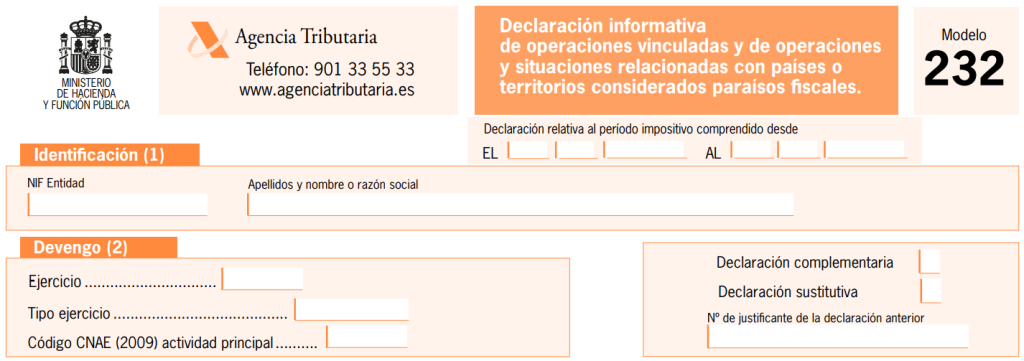

Modelo 232: declaración anual de operaciones vinculadas

Te contamos en qué consiste el modelo 232, quiénes están obligados a presentarlo y cómo puedes presentarlo.

Actualización datos de empresa y socios en Seguridad Social

Te contamos cómo realizar la actualización de datos de empresa y socios en la Seguridad Social

Cambio de base de cotización autónomos

El sistema de cotización de la Seguridad Social ha incluido varias novedades, una de ellas ha sido el cambio en la base de cotización de los autónomos…